|

一、增材制造综述

3D打印也叫增材制造,是以数字模型为基础,将材料逐层堆积制造出实体物品的新兴制造技术。相比于传统的减材制造方式(通过刀具去除材料的加工方式),增材制造(3D打印)具备很多优势:1、缩短生产制造的时间,提高效率;2、提高原材料的利用效率;3、完成复杂结构的实现以提升产品性能。目前增材制造已形成基础技术较成熟、新技术不断创新的技术体系,材料部分的创新也层出不穷,逐渐成为航空航天、汽车、消费电子、医疗等领域的热门技术。

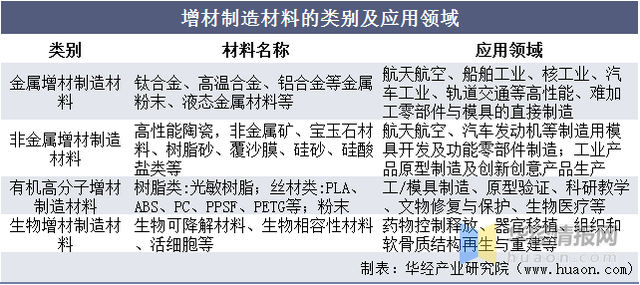

从工作原理来看,3D打印是以计算机三维设计模型为蓝本,通过软件将其离散分解成若干层平面切片,由数控成型系统利用激光束、热熔喷嘴等方式将材料进行逐层堆积黏结,叠加成型,制造出实体产品。独特的制造工艺,使得制造一个形状复杂物品并不比一个简单物品消耗更多的时间、成本或技能。原材料主要包括金属增材制造材料、无机非金属增材制造材料、有机高分子增材制造材料以及生物增材制造材料等几类。

增材制造材料的类别及应用领域 资料来源:公开资料整理

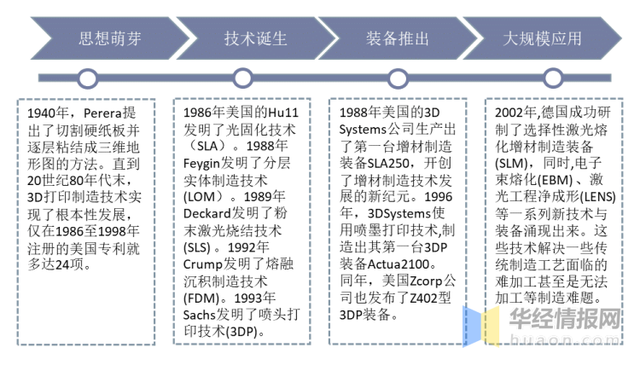

从行业发展历程来看,增材制造技术起源于美国。1940年,Perera提出了切割硬纸板并逐层粘结成三维地形图的方法,直到20世纪80年代末,3D打印制造技术实现了根本性发展。1988年美国科学家Hull获得光固化技术的发明专利,并成立了全球首家增材制造公司3D Systems。21世纪开始,随着工艺、材料和装备的日益成熟,增材制造技术的应用范围由模型和原型制造进入产品快速制造阶段,在航空航天等高端制造领域得到规模应用。

增材制造行业发展历程 资料来源:公开资料整理

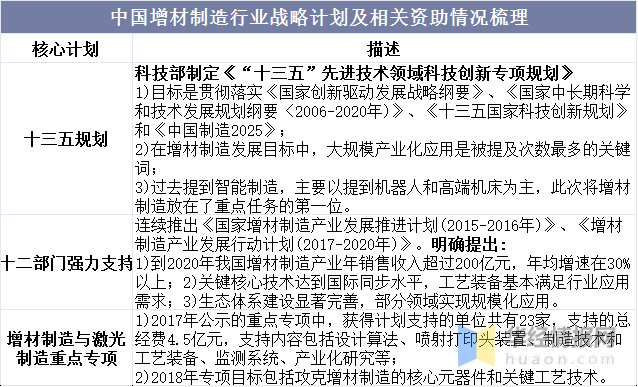

二、增材制造行业相关政策梳理

2016年国务院印发《“十三五”国家科技创新规划》,提出发展增材制造等技术,次年科技部公布《“十三五”先进技术领域科技创新专项规划》,将增材制造作为重点任务发展,3D打印成为国家重点资助领域。2018年国内拥有约90多家涉及3D打印业务的公司,近半数企业为2016年后进入市场。目前,我国在SLM等主流金属3D打印技术和设备制造上,已经达到世界先进水平。

中国增材制造行业战略计划及相关资助情况梳理 资料来源:公开资料整理

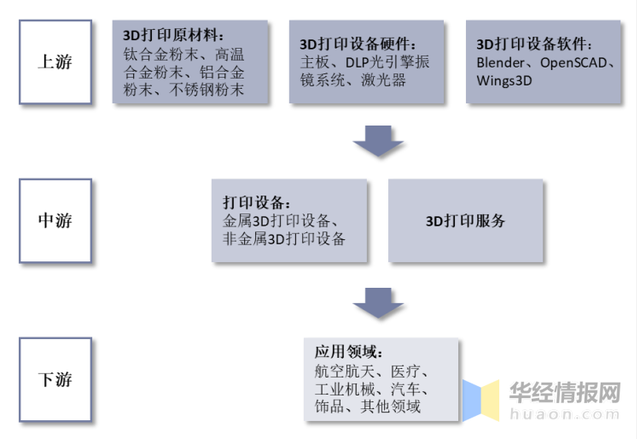

三、3D打印产业链

3D打印上游主要包括3D打印所需的原材料、3D打印设备所需的软硬件;中游为3D打印设备及服务;下游为打印产品的应用领域,包括航空航天、机械制造、消费电子、汽车行业、医疗行业等。

3D打印原材料主要分为金属粉末和非金属粉末。金属粉末制造过程中重点关注纯净度、颗粒度、均匀度、球化度和含氧量。目前主流的金属粉末材料包括钛合金、高温合金、钴铬合金、不锈钢和铝合金等。非金属粉末材料主要包括尼龙、PLA、ABS塑料、树脂等。

3D打印产业链,资料来源:公开资料整理

四、增材制造行业现状分析

1、全球市场

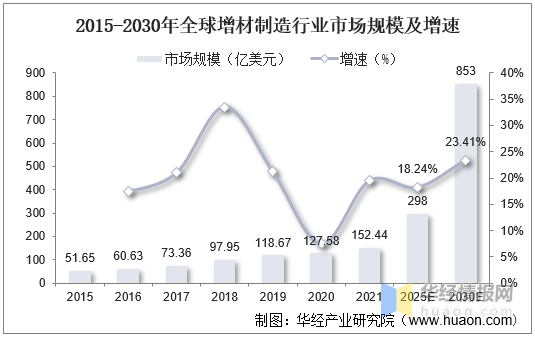

从全球市场规模来看,2021年全球增材市场规模达到了152.44亿美元,较2020年增长了19.49%。2015-2021年增材市场规模年复合增长率达到了19.77%。根据最新增材制造行业数据,3D打印市场在2022Q1第一季度增长到了30亿美元,比去年同期增长了27%。预计2025年增材制造收入规模将达到298亿美元,2021-2025年CAGR为18.24%;2030年增材制造收入规模将达到853亿美元,2025-2030年CAGR为23.41%。 2015-2030年全球增材制造行业市场规模及增速,注:2025E、2030E增速为年均复合增长速度。资料来源:公开资料整理

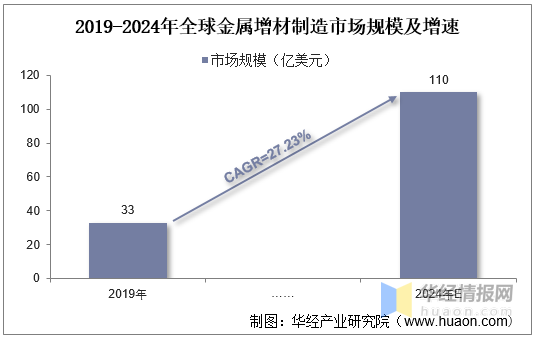

从金属增材制造市场来看,据统计,到2019年全球金属3D打印市场规模达到33亿美元,包括3D打印设备、材料和服务,预计在2024年达到110亿美元。2019-2024年CAGR达27.23%,要明显快于全球增材市场平均增速。 2019-2024年全球金属增材制造市场规模及增速,资料来源:公开资料整理

从细分产品来看,3D打印原材料占比17.04%,打印装备占比22.42%,3D打印服务占比40.09%,其他占比19.64%。3D打印服务占比远远超出其他细分产品。 2021年中国增材制造行业细分产品规模占比情况,资料来源:公开资料整理

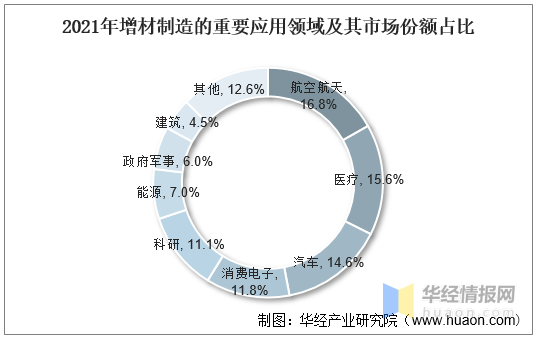

下游应用领域来看,增材制造被广泛用于航空航天、医疗、汽车等领域。据统计,2021年全球增材制造服务产值规模达到62.35亿美元,较2020年增长18.3%。其中,航空航天占比16.8%,是3D打印产品最重要的服务领域。其他应用领域:医疗占比15.6%,汽车14.6%,消费类/电子产品占比11.8%,科研机构占比11.1%,政府/军事占比6%,能源7%,建筑4.5%,其他12.6%。航空航天领域、医疗和汽车是3D打印产品最重要的应用领域。 2021年增材制造的重要应用领域及其市场份额占比,资料来源:公开资料整理

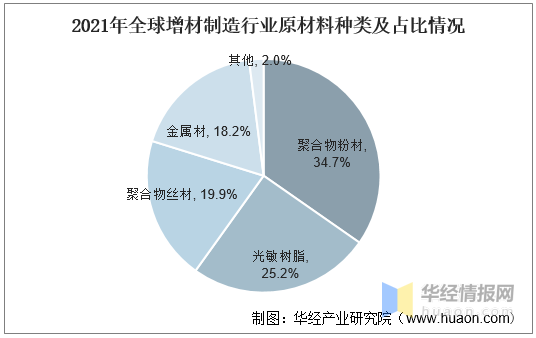

2021年增材制造材料产业规模达到25.98亿美元,较2020年增长23.4%。其中,金属原材料占比18.2%,光敏树脂占比25.2%,聚合物丝材占比19.9%,聚合物粉材占比34.7%。2021年增材制造装备销售总额达到34.17美元,较2020年增长13.4%。其中,金属打印机市场份额为36.1%,非金属打印机市场份额为63.9%。 2021年全球增材制造行业原材料种类及占比情况,资料来源:公开资料整理

2、中国市场

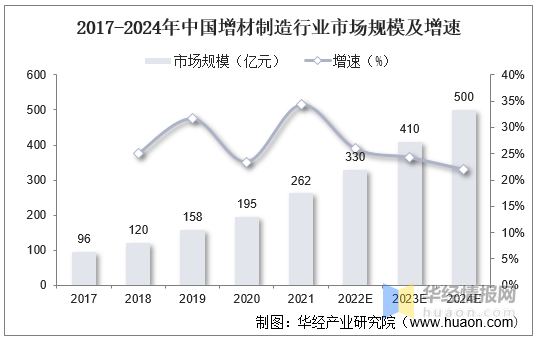

从国内市场规模来看,据统计,国内增材市场规模在2021年达到了262亿元,较2020年增长了34.1%。预计2024年市场规模将达到500亿元,2021-2024年年均复合增速为24.12%。 2017-2024年中国增材制造行业市场规模及增速,资料来源:公开资料整理

五、增材制造行业竞争格局

1、整体市场竞争格局

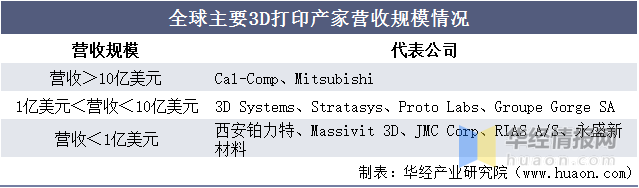

从全球增材制造市场竞争格局来看,根据Xignite在2021年发布了全球3D打印排名前25的企业排名情况,其中位居前三的企业分别为泰国的Cal-Comp Electronics、日本的Mitsubishi Paper Mills和美国的3D Systems。其中进入排行榜的中国企业有5个,分别是西安铂力特、永盛新材料、实威国际、武汉金运激光与力新国际。

从营收规模来看:营收超过10亿美元的厂家仅有Cal-Comp Electronics和Mitsubishi Paper Mills。营收在1亿美元-10亿元美元之间的厂家有4家,分别为3D Systems、Stratasys、Proto Labs、Group Gorge SA。剩余20家企业的营收均不足一亿美元;从企业分布区域来看:25家企业中中美企业数量占比达到了40%,中国和美国是3D打印产业规模全球领先的地区。 全球主要3D打印产家营收规模情况,资料来源:公开资料整理

2、细分市场-设备端

金属3D打印设备的主要竞争对手包括EOS、SLM Solutions、3D Systems、铂力特、华曙高科。德国EOS成立于1989年,专注于金属和高分子工业增材制造技术(SLM、SLS)的研发、生产和销售,EOS公司是目前全球最大的金属增材制造设备提供商。其他企业情况如下: 金属3D打印设备主要公司及营收规模情况,资料来源:公开资料整理

3、细分市场-打印产品端

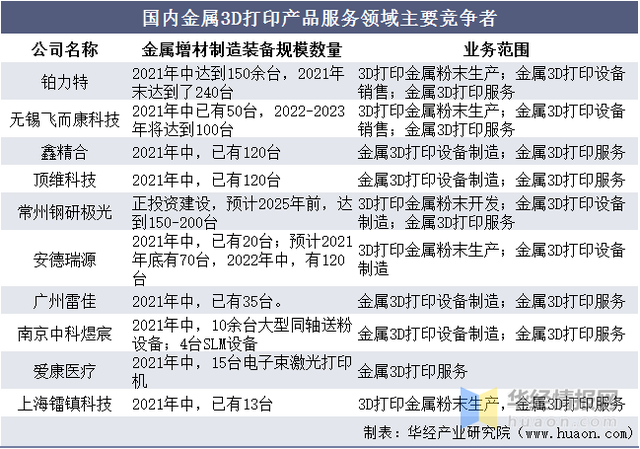

当前国内金属增材产品服务的厂家主要有铂力特、鑫金合、顶维科技等。以南极熊在2021年7月发布的数据来看,铂力特以150余台金属3D打印设备规模居行业第一。而至2021年底,铂力特拥有的金属3D打印设备已到了240台,是国内最大的金属3D打印工厂,在打印产品领域有着突出的规模优势。 国内金属3D打印产品服务领域主要竞争者,资料来源:南极熊,华经产业研究院整理

3、细分市场-材料端

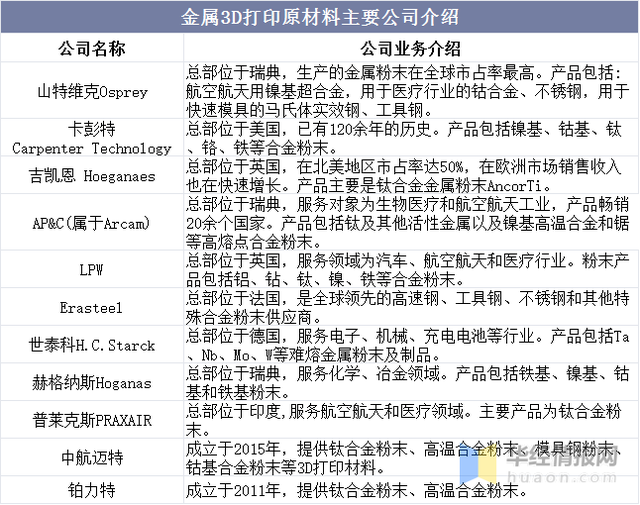

金属3D打印材料制造难度大,对国外厂家的依赖度较高。金属3D打印应用领域对粉末的要求很高,尤其是航空航天和医疗等高端应用领域。国内生产3D打印金属粉末的厂家多集中在低端应用领域,能够自主生产3D打印用高品质金属粉末的制造商数量不多。 金属3D打印原材料主要公司介绍,资料来源:公开资料整理

六、增材制造行业未来发展趋势

1、金属 3D 打印技术在我国的快速发展,国内设备厂商在 3D 打印设备所需的专用材料、工艺装备、关键零部件、软件系统等实现了技术突破和工艺经验积累,具有了一定的批产能力,带动整个产业的竞争力明显提升。目前,我国的熔融沉积成形、光固化成形、激光选区烧结/熔化等一大批工艺装备实现产业化,部分增材制造工艺装备已经达到国际先进水平。

2、且随着“工业4.0”不断推进,3D打印也被用在了汽车制造领域。相比传统汽车制造工业,3D 打印技术无需模具、能够减少废料、可随时打印维修部件而减少零件库存,得到了汽车制造领域的重视, 3D打印技术在汽车零部件领域更广泛地应用已成大势所趋。

3、从原材料端来看,国内 3D 打印行业发展迅速,推动国产金属粉末技术和产能提升。随着金属 3D 打印技术在航空航天、医疗等领域的快速渗透,市场对高端 3D 打印金属粉末需求旺盛,国内 3D 打印金属粉末厂家都在积极地进行粉末产品研制和相关生产线建设,未来国内3D打印金属粉末制品厂家的市占率也有望逐步提升。 来源:华经产业研究院 |

你可能喜欢

开源3D建模软件FreeCAD 1.0正式发布,支持W

eSUN易生携趣味美学材料PLA光变线材等新品

强势吸睛!三绿亮相Formnext 2024,发布工

Formnext 2024:中体新材将与APWORKS深化合

推荐课程

神奇的3D打印

SLA3D打印工艺全套培训课程 - 软件篇

3D打印月球灯视频教程 包括完整贴图建模流

【原创发布】Cura软件修改二次开发定制视频