|

报告出品方/作者:国联证券,张晓春、赵闻恺,原标题:《3D打印行业研究:3D打印扬帆起航,蓝海市场未来可期》,以下是报告全文。

1. 3D 打印—推动新一轮工业革命的重要科技

1.1 个性化、复杂化需求催生 3D 打印

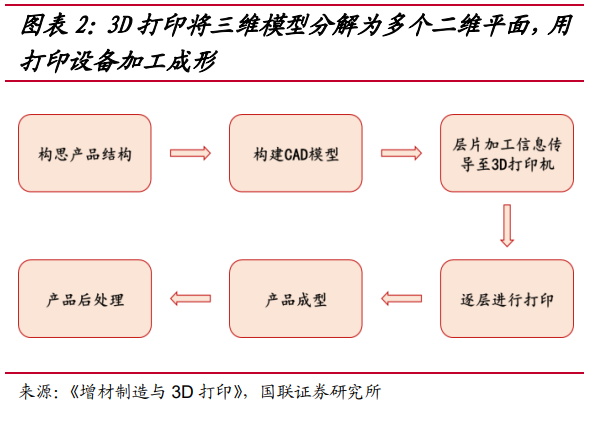

3D 打印又称为增材制造(Additive Manufacturing,AM),是涵盖多学科的先进 制造技术。3D 打印是以计算机三维设计模型为蓝本,通过软件分层离散和数控成型系统,将三维实体变为若干个二维平面,运用粉末状金属、塑料、陶瓷、树脂等可粘 合原材料,通过逐层打印的方式来构造物体的技术。整体而言,3D 打印是信息网络技 术、先进材料技术与数字制造技术的结合,制造流程横跨多个学科,涵盖机械、材料、 软件、电子、设计、计算机视觉等。 当前世界多国将 3D 打印作为未来产业发展的新增长点。美国《时代》周刊将增 材制造列为“美国十大增长最快的工业”,英国《经济学人》杂志认为增材制造是推 动新一轮工业革命的重要科技,中国在《“十四五”智能制造发展规划》、《中国制造 2025》等多项政策文件中提及增材制造。

类比平面打印工序,3D 打印可根据三维信息生产具有功能性的产品。3D 打印可 简单理解为将传统打印中的电子文档替换为 3D 数字模型,通过专用材料进行逐层打 印,形成三维立体的产品。传统平面打印的文件仅起到信息传输、保存作用,不具备 功能性,而通过 3D 打印出的产品可实现预设功能,作为零部件直接应用于航天军工、 医疗器械、汽车等行业。

类比传统的减材制造技术,3D 打印具备定制化、低损耗、精密制造等优势。传 统减材制造工艺指通过设备对原材料进行车、铣、刨、钻等加工流程。相比传统减材 制造,3D 打印在设计过程中可实现定制化非标生产,生产中不需要提前准备模具,且 废料相比传统制造有所减少。此外,部分应用于精密制造领域的零件,在生产过程中 可能遇到模具无法生产、人工制造精度不足、内部构造过于复杂等因素掣肘,仅能通 过 3D 打印生产。

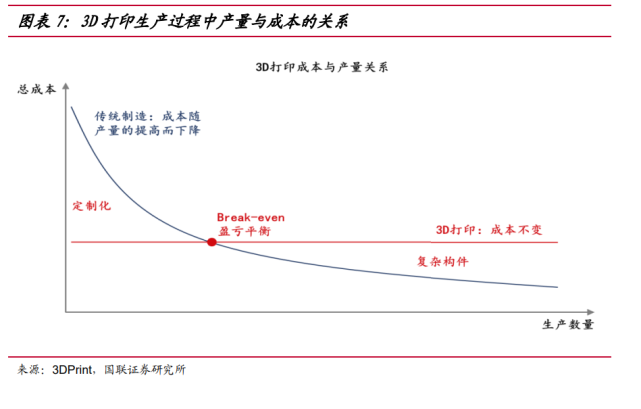

基于上述 3D 打印特点,未来发展方向主要为定制化和复杂结构件的生产。3D 打 印成本端对规模经济敏感程度低,并不像传统制造工艺,随着产量的提升而实现降本 增效。因此,3D 打印在盈亏平衡点之前具有较大的竞争优势,通常这类产品至少具 备定制化或复杂程度高这两个特点中的一个。定制化产品通常生产批量较少,无法通 过传统工艺实现规模化,应用领域多为航天军工、医疗、文创教育等。复杂结构件方 面,往往通过人工或传统工艺在量产后单价仍高于 3D 打印,亦或是难以通过传统方 式生产,很难甚至无法实现生产,如部分特殊镂空件、混合金属件、具备生物相容性 可降解的人造器官等,应用领域多为航天军工、汽车、医疗等。

1.2 3D 打印海外历史由来已久,国内追赶脚步渐近

纵观全球 3D 打印行业发展历史,大致可分为技术研发、量产应用、业务盈利三 个阶段。3D 打印诞生于 20 世纪 80 年代初期,至今已经历了近 40 年的发展历程,主 要可归纳为三个阶段。 1980 年至 1990 年为第一阶段,期间 3D 打印专利、技术、原型机先后诞生。1982 年 Charles Hull 首次提出将光学技术应用于快速成型领域,并于次年发明了世界上 第一台立体光固化成型(SLA)3D 打印原型机,被誉为 3D 打印之父,此后各类 3D 打 印技术及其原型机不断涌现。

1990 至 2010 年为第二阶段,欧美逐渐形成具有影响力的 3D 打印公司,由技术 和理论的雏形过渡至 3D 打印机及产品的生产。3D Systems、Stratasys、EOS 等世界龙头企业在这一阶段先后推出 3D 打印设备,涵盖当前主流的熔融沉积成型(FDM)、 选择性激光烧结(SLS)、金属激光烧结(SLM)等技术。此外,这一阶段通过 3D 打印 所生产的产品类别也不断扩大,下游应用场景随之增加。

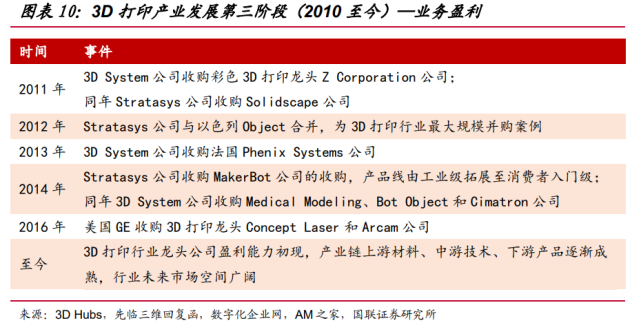

2010 年至今为第三阶段,3D 打印行业迎来快速发展,龙头企业不断兼并收购。 2012 年 Stratasys 与 Object 合并,为 3D 打印业内最大规模合并,3D System 于 2010- 2016 年先后完成对 Phenix Systems、Medical Modeling、Bot Object 等公司的收购, 美国 GE 于 2016 年收购 3D 打印巨头 Concept Laser 和 Arcam,各龙头企业在兼并重 组下业务规模迎来快速发展。

我国 3D 打印行业起步滞后于欧美十年左右,但近年来差距逐步缩小。我国 3D 打 印行业起步于 20 世纪 90 年代初期,上世纪 90 年代由清华大学、西安交通大学、华 中科技大学等多所高校在政府资金支持下启动增材制造技术研究,1995 年西安交大 成功研发 3D 打印样机,2000-2010 年间各高校先后实现 SLA、SLS、FDM、SLM 等主流 3D 打印技术零的突破。2011-2016 年间处于技术追赶阶段,3D 打印行业相关专利数 量由 2011 年的 5 个迅速攀升至 2016 年的 6564 个,技术水平逼近欧美国家。2016 年后我国涉及 3D 打印业务公司的数量激增,2019 年国内 3D 打印第一股铂力特于科创 板上市,标志着我国 3D 打印行业逐步完成从技术积累到商业化的过渡。

1.3 多种工艺技术类型,适配不同下游应用

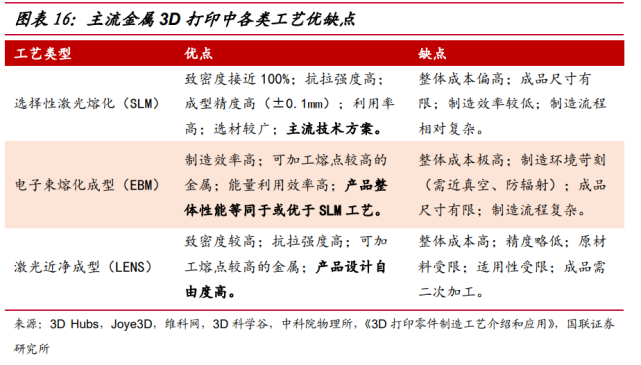

当前主流 3D 打印分类维度中,依照所使用的材料不同,分为金属 3D 打印与非 金属打印,并通过不同的技术特点进一步区分。金属 3D 打印由于其壁垒高、价值量 高、未来应用空间大等特点,关注度高于非金属 3D 打印。其中,金属 3D 打印中所应 用的主流技术包括选择性激光熔化(SLM)、电子束熔化成型(EBM)、激光近净成型 (LENS),打印原材料多为铁、钛、镍、钢等金属粉末,多用于航空航天&军工、医疗 器械等产品性能要求较高的领域;非金属 3D 打印中所应用的主流技术包括选择性激 光烧结(SLS)、光固化成型(SLA)、熔融沉积成型(FDM)、三维立体打印(3DP)、材 料喷射成型(PJ)等,多用于工业模具、文娱创意、医疗用品等非标产品制造。其中 部分技术(SLS 和 3DP)也可使用金属粉末作为原材料打印,但市场主流选材为塑料、 树脂、尼龙、陶瓷等材料,因此仍被归为非金属打印类别。

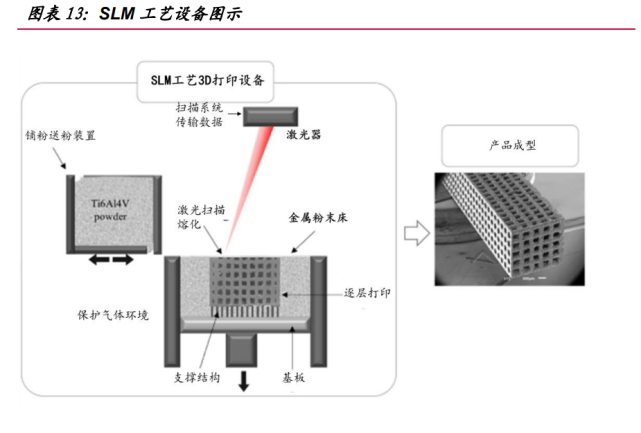

对比 SLM 技术和其余技术,是理解 3D 打印分类较为便捷的方式。SLM 当前工艺 技术成熟、泛用性较高,可将 SLM 技术与其余技术对比,以理解当前主流技术。SLM 打印机器上半部分为激光器,下半部分为铺在基板上的金属粉末床,成型方式为熔化 后固化成型,即通过熔化金属粉末床上的金属,冷却凝固后成型,逐层重复此操作后 打印出成品。其余金属和非金属3D打印工艺技术可视为基于SLM技术的改造和创新。

金属 3D 打印: 1. EBM 技术:将上半部分激光器替换为电子束,在近真空的环境中打印,即为 EBM 技术; 2. LENS 技术:将上半部分添加金属粉末喷嘴以替代下半部分的金属粉末床,即 为 LENS 技术。

非金属 3D 打印: 1. SLS 技术:将下半部分金属粉末床中添加熔点相对较低的粉末粘结剂,通过 粘结成型,即为 SLS 技术; 2. SLA 技术:将上半部分激光器替换为紫外线激光,下半部分金属粉末床替换 为液体光敏树脂池,通过照射光敏树脂实现光固化成型,即为 SLA 技术; 3. FDM 技术:将上半部分激光器替换为热熔喷头,下半部分仅保留基板,通过 热熔喷头直接熔化材料并挤出成型,即为 FDM 技术; 4. 3DP 技术:将上半部分激光器替换为可喷洒、无需加热、具有黏性的粘结剂, 下半部分为材料粉末床,通过粘结粉末后成型,即为 3DP 技术; 5. PJ 技术:将上半部分激光器替换为光敏聚合性材料和紫外线灯,下半部分仅 保留基板,通过照射光敏材料实现光固化成型,即为 PJ 技术。

SLM 是当前金属打印主流方案,产品性价比相对占优。通过金属 3D 打印出的产 品普遍具有优异的性能,可契合航空航天&军工、医疗等行业苛刻的性能要求,但也 面临整体打印成本较高(几万至几十万不等)、成品尺寸受限、生产效率较慢的问题。 其中 SLM 打印性价比相对占优,具备高致密度、高强度、高精度、高利用率的优势, 同时成本相对 EBM 和 LENS 较低,技术发展成熟,是当前金属 3D 打印主流的解决方 案。

非金属打印中,SLS、SLA 和 FDM 是当前较为常用的技术。通过非金属 3D 打印出 的产品普遍在强度、精度、表面粗糙度等性能方面弱于金属 3D 打印,但可满足一般 工业制造和创意品生产的需求,同时成本相对较低。SLS、SLA 和 FDM 技术在国内外 均相对成熟,打印出的产品下游需求较高,是当前较为常用的非金属 3D 打印解决方 案。 SLS 工艺,具有使用材料广泛、精度高、生产效率高、无需支撑结构等优势,且 技术较为成熟。缺点方面源于粘结成型方法,成品存在空隙,力学性能较差,可能面 临再加工,且整体成本在非金属 3D 打印中相对较高。 SLA 工艺,受益于光固化成型方式,制作的产品精度较高,表面质量较优,具有 防水和耐热的优点。缺点方面则源于树脂材料自身缺陷,强度和刚度相对欠佳,生产 过程需要支撑结构。 FDM 工艺,在设备结构中无需激光器等重要零部件,设备成本低,打印速度快。 同时打印原材料为热塑性材料,对使用环境要求宽松,适用于办公室或家庭环境。但 存在印成品精度低、无法打印复杂构件等缺点,因此 FDM 技术普遍被作为桌面级 3D 打印首选方案。

2. 行业发展空间广阔,下游应用仍处蓝海

2.1 政策助力行业高速发展

政策助力行业高速发展。3D 打印技术作为产业升级中的重要一环,得到国家层 面的充分重视,政策自 2015 年后密集出台,呈现出延续性强、响应速度快的特点。 同时,从政策效果来看成效显著,主要目标均已实现,行业标准逐步完善。

持续性规划为 3D 打印行业描绘发展蓝图。2015 年 2 月工信部等六部门出台的 《国家增材制造产业发展推进计划(2015-2016 年)》中首次将增材制造行业列入国 家战略层面,同年《中国制造 2025》中重点指出加快增材制造技术和装备在生产过程 中的应用,为产业迎来高速发展契机。2016 年“十三五规划”中首提增材制造,并作为高频词频繁出现在后续具体政策中,政策延续性较强。2021 年“十四五规划”中增 材制造重要性再上台阶,被列为重点任务,规划中强调要加强关键核心技术攻关。此 后各部委及地方政府快速响应,上海、广东、江苏、重庆等多省市在核心政策文件中 明确增材制造在整体高端制造业发展中的重要地位,各地方政府结合当地需求和优势, 因地制宜发展增材制造产业链。

政策成效显著,主要目标均已实现,行业标准逐步完善。目标方面,2017 年 12 月工信部等十二部门联合印发《增材制造产业发展行动计划(2017-2020 年)》,提出 了到 2020 年增材制造产业销售收入超过 200 亿元的行动目标。根据中商产业研究院 数据显示,2020 年国内增材制造市场规模达 208 亿元,同比增长超过 30%,政策收效 良好,为后续行业发展增添信心。行业规范方面,2020 年国家标准化管理委员会、工 信部等多部门印发《增材制造标准领航行动计划(2020-2022 年)》,提出构建立足国 情、对接国际的增材制造新型标准体系,加速行业相关标准落地。当前我国增材制造 国家标准共 30 条,其中 21 条为近 3 年内确立,逐步实现标准化,为行业发展保驾护 航。

2.2 行业市场空间广阔

全球 3D 打印市场空间方面,根据《Wohlers Associates 2022》报告,2015-2021 年增材制造市场规模年复合增长率为 19.77%,其中 2021 年全球增材制造市场规模达 152.4 亿美元,同比增速为 19.5%。预计 2025 年增材制造市场规模将达到 298 亿美 元,2021-2025 年 CAGR 约为 18.2%;在疫情掣肘消散后,叠加下游应用场景不断扩 充,Wohlers 预计 2030 年增材制造市场规模将达到 853 亿美元,2021-2030 年 CAGR 约为 21.1%,2025-2030 年 CAGR 约为 23.4%。

金属增材制造将迎来高速发展。金属 3D 打印对生产成本、产品质量、技术要求 普遍高于非金属 3D 打印,下游的泛用性弱于非金属 3D 打印。近年来随金属 3D 打印 技术不断优化,产品质量趋近甚至超过传统制造工艺,市场规模逐渐扩大。SmarTech Analysis 数据显示 2019 年全球金属增材制造市场规模为 33 亿美元,预计未来将延 续高增速态势,到 2024 年市场规模将扩张至 110 亿美元,2019-2024 年 CAGR 高达 27.2%,显著快于Wohlers 预计的增材制造行业整体增速(2021-2030 年 CAGR 约为 21.1%)。

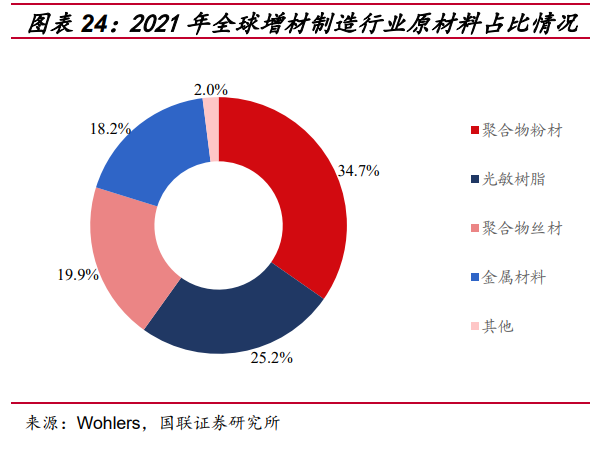

从细分项占比来看,根据 Wohlers 显示的 2021 年数据,细分产品规模中 3D 打印 服务、3D 打印设备和 3D 打印原材料分别占比 40.9%、22.4%和 17.1%,市场规模分别 为 62.3、34.1 和 25.9 亿美元。 从原材料市场占比来看,聚合物粉材、光敏树脂、聚合物丝材和金属材料为主要 原材料,占比分别为 34.7%、25.2%、19.9%和 18.2%,值得注意的是,聚合物粉末销 量同比增长 43.3%,超过光敏树脂成为最常用的增材制造材料,SLS、SLM 等基于粉末 床的工艺技术下游需求量有所提高。

国内 3D 打印市场空间方面,Wohlers 数据显示,从增材制造设备安装量角度来 看,中国市场占全球比重约 10.6%,位列世界第二。根据中商产业研究院测算,2021 年国内增材制造市场规模为 260 亿元,同比增速 25.0%,相较 2018 年产业规模实现 翻倍。预计到 2024 年产业规模将超过 500 亿元,2021-2024 年 CAGR 将维持在 24.0% 左右,显著高于全球增长水平,国内增材制造行业或将迎来高速发展期,未来增量空 间广阔。

从国内市场结构来看,我国 3D 打印设备、3D 打印服务、3D 打印材料市场份额占 比分别为 49.5%、26.5%和 24.0%,与全球增材制造市场结构有所差异,或由于我国 3D 打印仍处发展阶段,产业链各环节分工较为模糊,往往 3D 打印设备厂商同时开展原 材料生产和下游服务业务。

从国内打印材料市场结构来看,钛合金、PLA 和尼龙是首选打印材料,市占率分 别为 20.2%、15.2%和 14.1%,对比全球原材料市场结构,我国在金属 3D 打印方面应 用更多,金属及合金材料共占比 40%左右,远高于国际水平,一方面源于我国在桌面 级 3D 打印设备市场需求的不足,由于桌面级设备的可选消费属性较强,国内家庭、 学校中的 3D 打印设备渗透率低于欧美,另一方面则由于欧美传统铸造、锻造业发达, 可实现高难度结构件生产,而我国在复杂结构件生产方面或较为困难,或通过 3D 打 印的方式成本优于传统工艺,因此我国在工业级金属 3D 打印方面的市场规模大于桌 面级非金属 3D 打印。考虑到工业级金属 3D 打印由于高壁垒的因素,全球仅有少数公 司可实现生产原材料、制备设备、生产产品这一完整服务流程,我国金属 3D 打印行 业的重要性凸显。

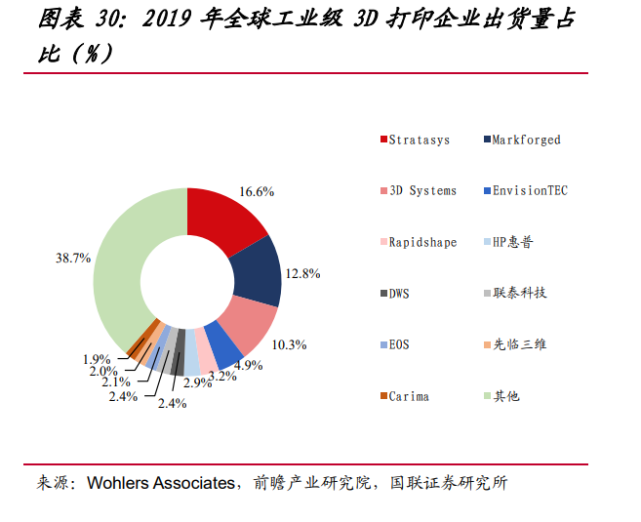

宏观角度而言,3D 打印行业中设备公司往往涉及到原材料、设备零部件和下游 服务业务,而专精原材料和设备零部件的企业通常 3D 打印业务占比较低。因此,通 过 3D 打印设备企业市场竞争格局观察整体行业更为合意。 国内竞争格局方面,当前国内 3D 打印设备市场较为分散。CR3 分别为国内的联 泰科技、美国的 Stratasys 和德国的 EOS 构成,合计占比约为 44.3%。国产主流设备 厂商除联泰科技外,华曙高科和铂力特市场占有率相对较高,分别为 6.6%和 4.9%。 全球竞争格局方面,由于桌面级 3D 打印设备单品价值量低、出货量大、参与企业众 多等因素,通常以工业级 3D 打印设备(售价高于 5000 美元)出货量占比数据观察竞 争格局。当前工业级龙头主要为美国 Stratasys 和 3D Systems,2019 年工业级出货 量分别为 16.6%和 12.8%。国内工业级非金属设备企业联泰科技和先临三维进入前十, 出货量占比分别为 2.4%和 2.0%。

考虑到 3D 打印设备分类维度较为多样,既可通过原材料分为金属和非金属,也 可依照价值量和应用领域分为工业级和桌面级,将主要参与企业按不同维度细化分类, 可更好观测行业竞争格局。 金属 3D 打印设备多为工业级设备,通常具备单品价值量高、设备及服务销售毛 利率高、出货量较低的特征。国内方面,主营为金属 3D 打印的企业营收在 1 亿元至 5 亿元左右,上市公司仅铂力特(银邦股份子公司飞而康涉及金属 3D 打印业务),除 铂力特外华曙高科、鑫精合等企业在技术方面具备一定竞争力。海外方面,主要金属 3D 打印企业均已上市,3D Systems 营收最高,约合人民币 40 亿元。 非金属 3D 打印既有工业级也有桌面级设备,通常价值量低、设备及服务销售毛 利率低于金属设备,但出货量和公司整体营收较高。国内方面,主要企业均未上市, 多处于挂牌或一级市场融资阶段。其中创想三维是桌面级龙头,营收超过 10 亿元, 为国内 3D 打印行业营收最高的企业。联泰科技为工业级非金属设备龙头,营收为 4.35 亿元。海外方面,行业内主要公司均已上市,3D Systems 和 Stratasys 为非金属龙 头,营收约为 40 亿元。

2.3 下游应用场景丰富,蓝海市场尚待发掘

以航空航天、医疗、汽车为代表的三大应用领域空间广阔。从 3D 打印下游应用 市场占比来看,占比最多的三个领域是航空航天、医疗和汽车,占比分别为 16.8%、 15.6%和 14.6,其中航空航天中的应用多为金属 3D 打印,SLM、EBM 和 LENS 工艺均有 所使用。医疗和汽车行业在应用过程中既有金属也有非金属 3D 打印,主流工艺均有 涉及。根据安永发布的报告来看,当前航空航天与国防领域是 3D 打印渗透率较高的 领域,且具有较高的未来发展上限。 从商业模式来看,3D 打印下游应用可分为军用端和民用端。军用方面,3D 打印 在航空航天和军工领域应用广阔,以 3D 打印定制化产品销售为主,主要应用在导弹、 军机、发动机零部件中,例如导弹中的舵、燃烧室、进气道,军机中的格栅叶片,发 动机中的冷端、热端叶片等。军品多采用协商定价,利润普遍较高。民用方面,主要 应用在汽车、医疗、文创教育等领域,3D 打印设备销售相对较多。以铂力特为例, 2021 年铂力特设备销售共 140 台,军用设备销售占比和民用设备销售占比分别约为 43%和 57%。但从价值量来看,铂力特军品设备单价更高,价格在几百万至上千万一 台,高于民用的几十万至百万的价格区间。整体来看,当前军用下游需求较高,对于 金属 3D 打印技术成熟度要求高;民用下游行业较多,未来增长空间广阔,应用中既 有金属工艺也有非金属工艺,除工艺成熟度外还需考虑到产业链升级和消费升级进程。

2.3.1 航空航天领域应用发展方兴未艾

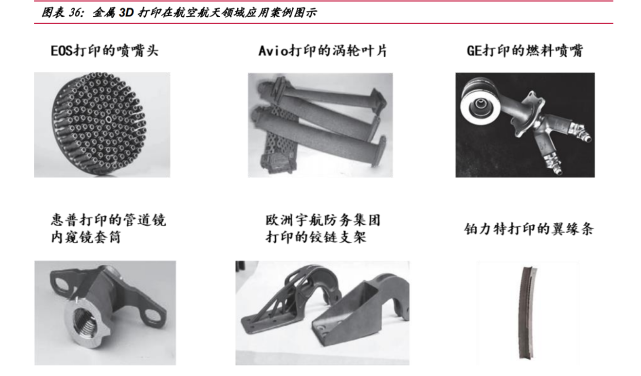

金属 3D 打印在航空航天&军工领域增长潜力较高。航空工业中应用的原材料多 为钛合金、铝锂合金、超高强度钢、高温合金等材料,普遍具有强度高、化学性质稳 定、不易成型加工等特点,传统工艺在加工这些金属时面临较高的技术壁垒。金属 3D 打印的快速发展为航天军工业带来新的发展思路,SLM、EBM 和 LENS 等金属 3D 打印 工艺广泛应用于航空航天领域,极大的促进了航空航天结构设计的灵活性,实现了由 “制造约束设计”向“功能引领设计”的根本转变。同时,由于航空航天领域价格敏 感度较低的特性,使得 3D 打印在领域率先发展。 多重优势助力金属 3D 打印在航空航天领域快速发展。金属 3D 打印在航空航天 领域应用中的优势涵盖四个方面:一是复杂结构设计得以实现,即可生产传统工艺较 难生产的复杂结构,又可通过复合材料使零件不同部位具备不同性能,在我国传统锻 造、铸造技术相对落后于欧美的背景下,这一优势重要性凸显,或可通过 3D 打印技 术实现高端制造业的“弯道超车”;二是缩短研发周期,无需制造生产模具,且节约 了研发过程中纠错、修改、优化的时间;三是优化零部件性能,通过中空夹层、一体 化结构、镂空点阵结构和异形拓扑优化结构,实现轻量化,减少应力集中的同时增加 使用寿命;四是可提高材料的利用率,降低制造成本。

欧美国家在航空航天领域中应用金属3D打印的案例相对较多。航空航天领域SLM 是最常选择的工艺类型。受益于发展历史久,技术相对成熟,欧美国家在 SLM 的设备 研发、软件开发、粉末原材料制备、工艺优化及质量监测等方面处于领先地位。当前 以美国为首的发达经济体应用案例相对较多,逐渐由研发试验转向规模化应用阶段。 我国应用案例主要来源于以铂力特为首的工业级金属 3D 打印龙头。铂力特招股 说明书中显示,公司 3D 打印零部件产品批量装机应用于国家重点型号工程的研制, 具体包括 7 个飞机型号、4 个无人机型号、7 个航空发动机型号、2 个火箭型号、3 个 卫星型号、5 个导弹型号等,在大飞机、先进战机、无人机、高推比航空发动机、新 型导弹的研发、生产环节中均有应用。最为代表性的应用案例包括国内参与 C919 大 飞机研发,国外参与空客 A350 飞机大型精密件的研发和制造。

我国金属 3D 打印未来发展潜力或将来源于需求扩容。一方面来自需求市场整体 增量,随 C919 国产大飞机取得型号合格证并投入商业运营,根据《中国商飞公司市 场预测年报(2021-2040)》,C919 的成功交付标志着未来有望开拓万亿级民航市场。 铂力特利用 LENS 技术生产 C919 钛合金翼缘条,证实了我国在 3D 打印方面的技术突 破和应用价值。未来 3D 打印在加工复杂金属结构件和机务维修方面都存在潜在应用 场景。另一方面则来自于制造业存量市场空间中,传统制造业向高端制造业转变带来 的需求。我国在传统制造业中的锻造、铸造等方面相对落后于欧美国家,相同质量的 零部件我国在生产方面可能面临更贵、更难制造的劣势,在同样是成本、需求驱动的 市场中,未来我国由传统制造业向 3D 打印领域过渡将更为顺滑,在国产替代背景下, 金属 3D 打印的应用有望助力国产替代进程提速。

2.3.2 国内医疗领域应用较为成熟

3D 打印技术适用于小批量、定制化的产品生产,完美契合生物医疗领域的需求, 由于人体的个体差异,每名患者使用的义齿、医疗植入物、手术导板等医疗器械不尽 相同,对个性化定制的需求较高,传统工艺无法通过批量生产达到降本增效,通过 3D 打印生产医疗领域用品成为当前新的解决方案。根据 Globe Newswire 发布的《2022 年全球 3D 打印医疗器械市场分析报告》,全球 3D 打印医疗领域市场预计将从 2021 年 的 22.9 亿美元增长到 2026 年的 44.9 亿美元。

3D 打印技术在医疗领域应用可分为四个阶段。第一阶段是打印模型模具,使用 无生物相容性材料,即不会直接与人体细胞接触或产生反应的材料,这一阶段上游可 选材料充分,多用于制造医疗模型、手术导板等;第二阶段是打印人体内置用品,使用具有生物相容性但非降解材料,上游选材以钛合金、钴铬合金等材料为主,多用于 制造骨科、齿科领域的人体植入物;第三阶段是打印人体组织,使用具有生物相容性、 可降解的材料,打印肌肉、软骨组织、皮肤等,在植入后缓慢降解并让位给人体自身 生长的活性组织;第四阶段是打印内脏器官,结合细胞、细胞外基质、蛋白等生长因 子打印可运行的人体器官,例如肝脏、心脏、血管等。目前 3D 打印广泛应用于第一 和第二阶段,常用于齿科、骨科和康复辅助器械等领域。

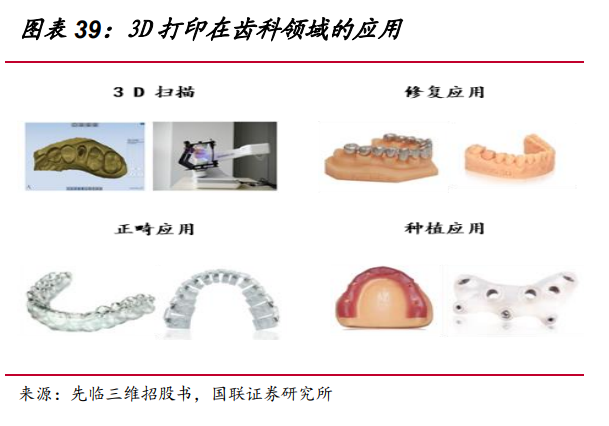

齿科:齿科 3D 打印是指通过数字化扫描与 3D 打印的结合,根据不同患者口腔内 三维数据定制化打印,实现精准医疗和精准种植,使常用齿科医疗用品在精密度方面 得到提升,牙冠边缘、内冠与牙体之间更具密合性,提高临床效果与患者舒适度。 齿科 3D 打印在工艺上通常选取非金属的 SLA 和 DLP 工艺,上游材料选用上光敏 聚合物占比接近 80%,其余原材料多为金属粉末,广泛应用于口腔正畸、口腔修复和 口腔种植环节,打印的医疗用品多为牙桥、牙冠和牙科模型。根据 SmarTech 的数据 显示,2021 年增材制造的牙科产品价值高达 35 亿美元,其中烤瓷牙冠应用市场价值 约为 7.97 亿美元,占比 22.6%。此外,3D 打印牙科领域的软件市场可观,2021 年软 件销售额近 1.5 亿美元。

骨科:3D 打印在制造多孔结构的骨科植入物方面具有优势,根据患者特点能够 高精度定制复杂结构的植入体,优化体内植入物的结构安全,增加植入物与患者的匹 配度,常见的关节、脊柱、颅颌面等植入物均可通过 3D 打印实现。骨科 3D 打印在工 艺和原材料的选择面上较广,常用的 SLM、EBM、SLS、SLA 和 DLP 工艺均可应用于骨 科植入物,材料可根据打印产品应用不同选取金属粉末、光敏树脂、塑料丝材、陶瓷 粉末等。 我国 3D 打印骨科植入物在部分三甲医院临床治疗中的应用已处于国际先进水平, 且使用历史较长。例如上海第九人民医院在 2014 年就已将金属 3D 打印个性化假体 应用于骨盆肿瘤切除与重建手术中,实现了个性化假体在形态、力学、生物学三方面 的适配。

康复辅助器械:3D 打印技术结合 3D 扫描、计算机诊断、生物力学等技术,可打 印定制式矫形器,具备取型方便、模型精度高、材料性能优异等特点,可对患者矫形 结果进行精确控制。常用领域包含矫正器具、辅助器具、假肢等,多数上肢矫形器、 下肢矫形器、仿生肌电手、小腿假肢、助听器外壳等康复器械可通过 3D 打印实现生 产。涉及的设备工艺主要为非金属打印中的 SLS 和 FDM,通常选取的上游材料为 ABS、 TPU、尼龙等塑料。

2.3.3 汽车领域潜在应用空间广阔

汽车行业是最早应用 3D 打印技术的领域之一,早在 20 世纪 90 年代,欧美整车 制造企业如福特、宝马、大众等,已将 3D 打印应用于汽车的研发和试制环节。车企 在应用 3D 打印技术上主要有三个发展方向,一是通过 3D 打印满足客户定制化需求, 进行个性化外观组件定制;二是通过 3D 打印快速生产,减少部分零部件备库压力; 三是应用于汽车轻量化领域,通过中空夹层、一体化结构、镂空点阵结构和异形拓扑 优化结构,结合钛合金、铝合金、碳纤维等轻质原材料,有效实现汽车降重。

全球角度来看,根据 3dpbm 发布的《汽车行业 3D 打印白皮书》,汽车零部件打印 市场空间较大,2020 年市场规模约为 26.8 亿美元,预计 2026 年市场规模将达到 129.7 亿美元,2030 年将超过 200 亿美元,其中 25%的市场份额是新能源车的零部件生产。当前 3D 打印已广泛应用于海外知名车企,通过观察具体案例,或有助于发掘我国汽 车行业潜在 3D 打印需求方向。

保时捷:保时捷基于 3D 打印的应用较为广泛,主要涉及三方面:一是提高可选 择性,保时捷为 718、911 等经典车型用户提供 3D 打印的座椅,可选择硬、中、软 三个硬度级别。通过 3D 打印的座椅更符合人体工程学,舒适度、重量、透气性等方 面均有所优化;二是满足复杂零备件的换件需求,零部件大量备库将为车厂带来库存 压力,根据需求临时生产替换部件周期又相对较长,通过3D打印可快速生产零部件, 3D 打印生产批量小、单品价值量高、生产周期短的特性完美契合高档车替换件的需 要;三是轻量化需求,保时捷通过 SLM 工艺生产铝合金材质的电驱外罩,使其重量 降低 10%的同时强度提升 20%。 奥迪:开设 3D 打印工厂,并与 SLM Solutions Group 合作生产原型和零配件。 通过 SLM 工艺生产复杂零部件,降低传统制造在复杂构件生产过程中高昂的成本, 同时增加设计自由度,可使组件同时实现多种功能。

大众:通过与惠普合作,使用 3DP 技术制造汽车零部件,相比传统钢板切割冲 压成型,3D 打印的应用使零部件重量降至传统制造工艺的 50%左右,并计划在新车 型 T-Roc 中大规模应用。此外,大众在零部件的辅助工具中,同样采用了 3D 打印技术,传统的车轮保护夹具采购价格为 800 欧元/个,工具的开发周期为 56 天,通过 3D打印技术生产,价格可降至21欧元/个,从设计到生产的总周期大幅缩短至10天。

国内角度来看,我国 3D 打印在汽车领域的商业化应用案例相对较少,或源于需 求端的缺失。选择采用 3D 打印技术的往往是中高端车企,通过 3D 打印实现汽车轻量 化,以追求卓越性能。此前国内整车企业在中高端车型市场的空缺压制了我国 3D 打 印在汽车领域的应用。随国产新能源车质量、性能和认可度不断提高,比亚迪、蔚来、 理想等车企不断进入中高端新能源车市场,叠加新能源车对于汽车轻量化的要求程度 普遍高于传统能源汽车,未来 3D 打印在我国汽车行业的应用将成为新的蓝海,市场 增量空间广阔。

3. 3D 打印产业链及相关投资机会

3D 打印产业链上游方面,原材料上市公司主要集中在金属粉末细分环节,当前 有研粉材和钢研高纳在金属粉末方面实力强劲,技术处于领先地位,中航迈特在 3D 打印专用金属粉末销售量上占优,但当前尚未上市。设备零部件方面,国产光纤激光 器龙头锐科激光市占率较高,在国产替代背景下有望切入工业级金属 3D 打印设备供 应链。 3D 打印产业链中游方面,非金属 3D 打印龙头为先临三维,目前暂未上市。主要 投资机会更多聚焦于金属 3D 打印设备,铂力特当前为工业级金属 3D 打印设备绝对 龙头,在技术、产品、设备装备量、研发投入上优势较大。

整体来看,3D 打印作为新兴产业,中观视角下产业规模增长更多的来自于下游 市场需求扩容,而微观视角下,产业链中细分环节的未来业绩增量空间或源于国产替 代逻辑。在市占率多被海外企业占据时,国内厂商如实现技术突破,将产品质量提升 至与海外厂商相近的水平,则有望实现国产替代。同时,当前国内生产的设备中,国 产零部件占总零部件价值的比重也是观察的角度之一,在占比较低的情况下,国产零 部件生产商存在切入供应链实现增长空间。因此,本文将从国产替代角度切入,梳理 产业链主要环节情况,观察产业链国产化进程,进而挖掘细分环节中优质企业,揭示 相关优质标的。

3.1 上游打印原材料及设备

3.1.1 金属粉末:海内外质量差距不断缩短,未来发展前景广阔

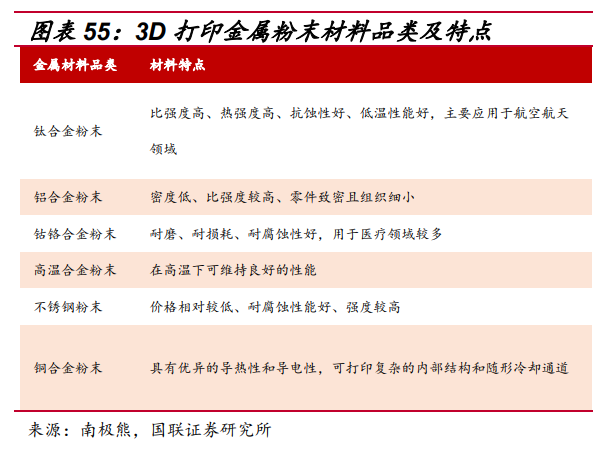

金属材料通常价值量更高,生产壁垒也更高。3D 打印材料主要可分为金属材料 和非金属材料。金属材料通常为金属粉末,主要包括钛合金、钴铬合金、不锈钢、铝 合金和其他高温合金,主要应用在航空航天、军工、汽车等领域,这类领域对金属粉 末的品质要求通常较高,因此金属 3D 打印材料价值量和技术壁垒也相对较高,普遍 价格在千元/kg 左右,高端金属粉末可供应的厂家相对较少,当前仍有部分依赖进口。 非金属材料通常为各类塑料、树脂、石膏、陶瓷材料,形态通常有粉末状、丝状、液 体状等。非金属材料在工业领域和消费领域均有应用,价格普遍在几十元左右,国内 已有较多厂家可以供应。

从不同金属粉末特点来看,钛合金具备比强度高、热强度高、抗蚀性好、低温性 能好等特点,在航空航天领域应用广泛。从生产金属粉末的制备方法来看,广泛使用 的四种方法分别为固态还原法、电解法、化学法和雾化法。其中雾化法是指通过雾化 剂将金属溶液粉碎至尺寸小于 150μm 颗粒的方法,雾化法既可以生产元素金属粉末, 也可以生产合金粉末,是当前制备方法中的首选。金属 3D 打印对于粉末质量要求极 高,从参数指标来看,金属粉末一般要求具备纯净度高、球形度好、粒径分布窄、氧 含量低等特质。

金属粉末国产替代空间较大。从国内金属 3D 打印龙头铂力特的金属粉末采购来 源来看,公司 2018 年度的采购数据中有具体采购来源的金额为 1094.5 万元,海外供 应商金额占比达 95.8%,占比最高的金属粉末供应商为德国 TSL,采购金额为 284.48 万元,金属粉末国产化程度较低。

当前海内外金属粉末质量差距不断缩短,国产替代有望实现。近年来国产金属粉 末在技术和产能方面不断提升,根据铂力特 2021 年年报数据,公司已完成 10 条增材 制造专用金属粉末生产线建设,已开发了大部分牌号的钛合金粉末和关键牌号的高温 合金粉末,公司当前钛合金粉末基本满足自用。有研粉材运用雾化技术,在实现降本 的同时,产品性能相较德国 TLS 更具备优势,在球形度、松装密度、振实密度、流动 性等指标上更为出色。产能方面,中航迈特专注发展金属 3D 打印材料多年,当前可 实现 800 吨/年金属粉末产能,接近海外水平。

3.1.2 激光器:3D 打印上游核心设备硬件,存在国产替代空间

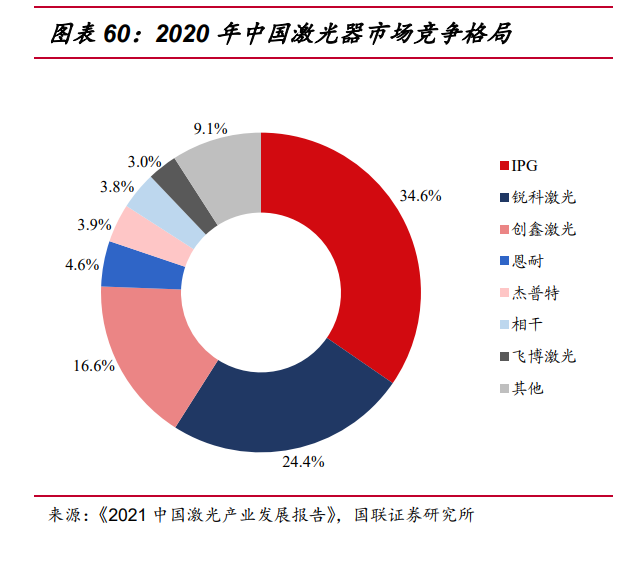

3D 打印设备零部件主要包括激光器、振镜、主板、DLP 光引擎、扫描仪等。从价 值量占比来看,金属 3D 打印设备中成本最高的是激光器,占整体设备成本 20%以上, 并且随着设备升级,激光器在同一台 3D 打印机中安装的数量、品质也将提升,北京 隆源生产的部分 3D 打印机中大型激光器占成本比重达到 40%。从国产化角度来看, 当前国内光纤激光器市场中资龙头占比已逼近 IPG 等海外巨头,与 3D 打印设备适配 的型号在质量上接近进口产品,此前国内工业级金属 3D 打印设备在激光器选择中青 睐外资龙头,近期在新设备生产中开始尝试使用国内供应商产品,中资龙头未来有望 切入国产供应链。 激光器在 3D 打印设备中起到至关重要的作用,通过激光照射熔化金属粉末并使 其最终成型。从激光器市场规模来看,2020 年中国激光器市场规模达到 109.1 亿美 元,占全球激光器市场 66.12%的份额,预计在 2022 年市场规模将增长至 147.4 亿美 元。

从国产化角度来看,3D 打印设备商采用国产激光器的比例相对较低。3D 打印设 备中使用的激光器多为连续光纤激光器,国内龙头在激光器上普遍选用 1KW 左右的激 光器,铂力特、先临三维在生产设备过程中普遍采用进口激光器。前期采用进口激光 器更多原因在于进口品质好、更加稳定、下游客户认可等。

从发展趋势来看,国内激光器存在国产替代空间。国内外技术差距较大的产品主 要集中在 10KW 以上的产品,在 1KW-3KW 功率激光器方面,国内外技术水平差距不大, 但国产产品相较进口产品拥有 30-40%价差优势。国产化程度方面,根据《2022 中国 激光产业发展报告》数据,国产 1KW-3KW 光纤激光器出货量已占据 90%份额以上。竞 争格局方面,2021 年锐科激光、创鑫激光市场份额逐年扩张,2021 年市场份额占比 分别为 27.3%和 18.3%,与海外龙头 IPG 差距进一步缩小。在新设备研发制造方面, 铂力特已尝试采用国产激光器,处于产品性能验证、调试阶段。整体来看,3D 打印设 备中的激光器存在国产替代空间,有实力完成且已开启国产替代进程。

3.2 中游 3D 金属打印设备:技术层面国内龙头比肩海外巨头

当前国内 3D 打印设备主要被外资企业占据,具备国产替代前置条件。竞争格局 方面,当前国内 3D 打印设备市场较为分散。CR3 由国内的联泰科技、美国的 Stratasys 和德国的 EOS 构成,合计占比约为 44.3%。国产主流设备厂商除联泰科技外,华曙高 科和铂力特市场占有率相对较高,分别为 6.6%和 4.9%。 金属 3D 打印国产替代空间优于非金属 3D 打印。金属 3D 打印设备一般均属于工 业级,价格由几万至几千万不等,非金属 3D 打印中桌面级销量最高,整体价格由几 千至几万不等。从进出口数据来看,自 2016 年以来中国实现 3D 打印设备净出口,至 今出口总额实现五连增,但出口产品多为非金属桌面级设备,进口则多为工业级设备。 2021 年 3D 打印设备出口金额约 5.85 亿美元,出口均价在 200 美元/台左右,多为家 用的桌面级设备。进口金额约为 3802 万美元,进口均价在 5000 美元/台左右,多为 工业级的设备,因此金属 3D 打印国产替代空间整体高于非金属 3D 打印。

金属设备生产方面,国内具备工业级 3D 打印机量产能力的企业较少,龙头企业 包括铂力特、华曙高科、易加三维等,在设备制造能力与软件优化方面与海外巨头相 差不大。以铂力特为例,公司在设备参数方面与海外巨头同类产品水平接近,在成型 尺寸、预热温度、含氧量控制和铺粉效率方面甚至优于部分海外龙头。产能方面,国 际龙头Stratasys工业级3D打印机年产量在千台水平,铂力特年产能在几百台左右, 海内外仍存在差距,2021 年 7 月 22 日,铂力特发布最新公告,拟加码投入 20 亿元 用于金属增材制造产业项目,建设周期 3 年,在铂力特积极扩产的情况下,未来中国 有望逐步实现国产替代。

3.3 他山之石:复盘海外巨头发展历程

美国 3D 打印发展历史久远,3D 打印龙头企业资本化时间较早,通过复盘海外龙 头发展历程,或能对 A 股 3D 打印相关标的投资有所启示。3D 系统(3D Systems) 和 Stratasys 是美股 3D 打印行业上市公司中整体营收规模、市值较大的两家龙头,2010 年来股价走势十分趋同,历经了两轮行情:第一轮是 2012 年至 2014 年,期间涨跌幅 均超过 300%;第二轮是 2021 年初短暂的一波行情,2021 年 1 月 4 日至 2 月 9 日期 间,3D 系统涨幅超 400%,Stratasys 涨幅也超过 150%。两轮行情归因来看,政策引 导估值抬升,而业绩端则更多受到兼并收购的影响。 2012-2014 年行情期间先后出现“戴维斯双击”、“戴维斯双杀”。

估值方面,在 上行阶段,政策持续发力拓宽行业前景预期,进而大幅抬升估值。美国时任总统奥巴 马为重振制造业,2011 年 6 月发起先进制造合作伙伴关系(AMP),重点提及增材制 造,2012 年 3 月批准投资 10 亿美金设立国家制造业创新网络(NNMI),其中国家增 材制造创新中心(NAMII)为示范项目,2013 年 2 月在国情咨文中将 3D 打印列入国 家重点方向之一。

业绩方面,在政策拓宽行业预期下,龙头企业开启了大幅并购之路, 3D 系统在本轮上涨期间多次并购,以 1.37 亿美元收购 Z corporation 和 Vidar systems 成为当时行业最大收购案例,而后被 Stratasys 在 2013 年以 4 亿美元收购 MakerBot 案例刷新,大幅收购在短期内迅速提升企业营收,但并购多数系桌面级 3D 打印公司,随后续家庭、个人的娱乐性、猎奇心得到满足,需求持续预冷,前期并购 致使公司商誉大额减值,业绩由正转负,两家企业遭遇“戴维斯双杀”。

3D 系统剥离非核心资产阶段性扭转业绩。2021 年初这轮短暂的行情由 3D 系统 发布向好的业绩预期引发,报告称公司已完成旗下 Cimatron 和 GibbsCAM 软件业务的 出售,将公司整体重组为医疗保健和工业解决方案两个核心业务,剥离非核心资产, 1 月 7 日公布的 2021 年 Q1 营收预测数据为 1.7 亿美元,远超市场预测的低于 1.4 亿 美元这一数据,对 3D 打印向好的预期引发本轮 3D 打印行业上涨行情,美股主要 3D 打印公司均有不同幅度涨幅。

他山之石,可以攻玉。复盘美股 3D 打印龙头股价走势,业绩增速是支撑高估值的重要因素,而盲目扩张则是致使盈利恶化的首因。在政策端利好拔高行业估值后, 持续稳定的业绩增长是维系高估值的保障,3D 系统和 Stratasys 均在 2014-2015 年 业绩预冷而遭遇“戴维斯双杀”。3D 系统 2015-2022 年期间总营收不增反降,仅一年 净利润绝对值为正,Stratasys 自 2014 年营收达到峰值后,连续 6 年营收增速为负, 净利润则自 2013 年起持续亏损至今。业绩恶化的首因是 2009-2014 年大举并购桌面 级 3D 打印企业,对消费性打印产品前景的错误判断导致并购后业绩不及预期,持续 计提大额商誉减值,叠加专利陆续到期,行业竞争加剧,公司股价表现不尽人意。当 前 A 股上市 3D 打印行业公司尚不涉及专利到期方面的担忧,在业务发展方面更多地 选择垂直整合而非横向整合,例如铂力特持续专攻工业级 3D 打印这类高毛利率领域, 总营收持续稳定增长,未来在投资价值方面或优于海外龙头。

3.4 重点公司分析

3.4.1 有研粉材

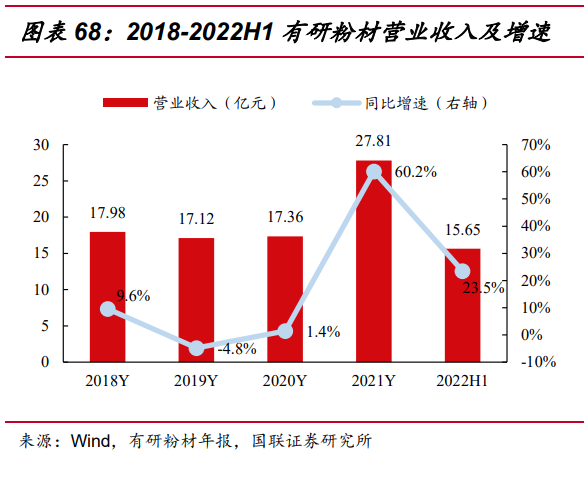

有研粉材:深耕粉材领域,提前布局 3D 打印原材料。有研粉材是国内铜基金属 粉体材料和锡基焊粉材料领域的龙头企业,已成为国际领先的先进有色金属粉体材料 生产企业之一。业绩方面,公司 2022 上半年实现营收 15.65 亿元,同比增速达 23.5%, 上半年归属于母公司股东净利润为 0.33 亿元,同比增速为负。3D 打印领域来看,公 司 2021 年 3D 打印粉材实现营收约 1000 万元,同比增速超 700%。尽管当前 3D 打印 粉材占总营收比重较低,但从布局角度来看,公司 2021 年 12 月新设子公司,专攻 3D 打印粉材,且公司整体在金属 3D 打印粉材技术上已具备自主研发的核心技术,是少 有的提前布局、技术领先、实现粉材量产的上市公司标的。

金属粉末领域先行者。公司提前布局 3D 打印金属粉末材料领域多年,在打印粉 体材料制备相关方面技术成熟,总体达到国际先进水平,部分技术指标达到国际领先 水平。具体来看,公司通过赋予金属液滴同极性电荷,使金属液滴之间产生排斥力, 避免颗粒间碰撞,解决了卫星球的问题;通过静电场控制落粉,减少与未凝固的液滴 碰撞几率,进而减少缺陷并提高粉末流动性;针对钛或钛合金高活性的特点,选用无 坩埚式高频感应加热钛丝的方法实现纯净化熔炼,提高钛或钛合金的雾化细粉收得率, 该技术获得中国有色金属工业科学技术一等奖。此外,公司在技术专利、在研项目、 研发人员中均向 3D 打印领域有所倾斜,增材制造是公司未来主攻方向之一。

3.4.2 锐科激光

锐科激光:国产激光器龙头,3D 打印业务有望持续放量。锐科激光是国内激光 器龙头,具备从材料、器件到整机垂直集成能力的光纤激光器研发、生产和服务供应 商。2021 年公司实现营业收入 34.1 亿元,同比增速为 47.2%,归母净利润 4.74 亿 元,同比增速高达 60.2%。3D 打印设备常用激光器为连续光纤激光器,公司近三年连 续光纤激光器毛利率稳定在 30%左右,2021 年连续光纤激光器占总营收比重为 75.9%, 产品营收 25.87 亿元,同比增速为 47%。

依靠低功率市场降本策略,快速发展比肩海外龙头。近五年来光纤激光器市场占 有率前三的公司长期为 IPG、锐科激光和创鑫激光。在 1kw 功率激光器市场中国产品 与进口产品质量、性能、稳定性方面均差异较小,除入围供应商等指定品牌、型号的 情况外,价格通常是用户在采购过程中较为关注的因素。3D 打印设备最常用的 1KW 型 号中,国产激光器在价格上相比进口产品具有 27.3%的折价优势,锐科激光自 2016 年 起依靠温和降本,不断蚕食市场份额,市占率逐年提升,当前已接近海外龙头 IPG。 叠加铂力特开始采用国内激光器公司作为供应商,未来锐科激光有望切入铂力特供应 链,迎来增长新动力。

3.4.3 铂力特

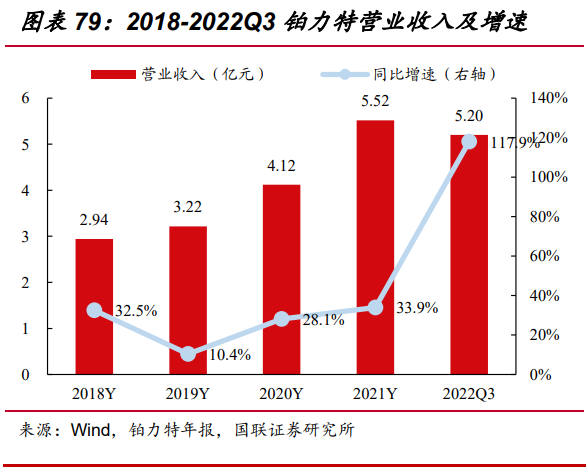

铂力特:专精金属 3D 打印龙头。铂力特是唯一以 3D 打印设备为主营的上市公 司。铂力特背靠西工大,深耕工业级金属 3D 打印领域多年,当前已实现金属增材制 造全产业链布局。2022 年前三季度实现营收 5.20 亿元,同比高增 117.9%,净利润录 得负值,相比于 2021 年亏损有所减少。主营分布方面,公司专攻金属 3D 打印相关业 务,航天军工和工业是公司营收占比最高的下游行业,分别占比 57.3%和 32.1%,从 产品类型角度看,公司3D打印定制化和自研设备占比较高,分别占比50.4%和39.5%。 公司净利润为负主因来源于两方面。与常见情况有所不同,铂力特的连续亏损并 非经营性亏损,主因来源于两方面。一是铂力特 2019 年科创板上市,至今仍处高速 发展阶段,近三年研发费用率增长均超过 50%,整体研发投入维持在较高的水平。二 是铂力特在 2021Y 和 2022H1 计提了大量股权支付费用所导致,上市后铂力特加大力 度推进员工持股,包括董事长兼总经理薛蕾在内 9 名核心技术人员及其他 86 名骨干 获授 400 万股股份,2021 年和今年上半年计提的股份支付费用分别达 1.73 亿元和 0.84 亿元。由此可见铂力特净利润亏损与常规经营业务关联性不大,未来在摊销股 份支付费用完成后,净利润有望扭亏为盈并实现大幅增长。

毛利率高位企稳,细分领域营收持续高增。纵观工业级 3D 打印设备领域,铂力 特当前为绝对龙头,公司在技术、产能、成品质量三方面领先国内竞争者,新进入者 威胁较小。受益于此,铂力特近三年在维持高毛利率的同时营收仍保持高速增长。分 下游应用行业来看,航空航天领域在毛利率高于 50%的情况下连续三年增长,2021 年 同比增速为 45%。分产品类型来看,铂力特在定制和自研两方面连续三年增长,毛利 率维持在 50%左右,仅占比较低的代销德国 EOS 3D 打印设备业务方面毛利率较低。

铂力特产学研融合的发展战略助力公司快速发展。从铂力特发展历程来看,公司 由西北工业大学及成员股东共同出资成立铂力特,黄卫东教授出任董事长和首席科学 家,负责人才培养和公司战略制定。董事长黄卫东先生是我国最早一批投身 3D 打印 研究的专家,尤其在金属 3D 打印技术方面颇有建树,带领西工大实验室多次立项并 获得国家研发经费支持。背靠研发能力强劲的高校实验室,使得 2011 年成立的铂力 特经过十余年的发展后,在技术方面比肩海外具有 30 年历史的龙头。发展模式上,铂力特形成了国家经费支持→高校进行技术研发→铂力特落地应用→通过用户反馈 再提出新的课题与研究方向这一正向循环。未来发展方向上,铂力特不会重蹈海外龙 头覆辙,专注于纵向整合,当前产能痛点在近一两年内有望解决,铂力特未来前景可期。

注重研发一以贯之,产品质量较高。铂力特坚持产学研融合的战略方向,当前在 多方面竞争优势显著。从研发投入来看,公司近 5 年保持高研发增速,2021 年研发 费用 1.14 亿元,2017-2021 年研发 CAGR 为 48.87%,近三年增速均高于 60%,为公司 铸造深厚的“护城河”。从专利来看,截止至 2022 年上半年,公司累计自主申请专利 397 项,当前有效专利 247 项,其中发明专利 74 项,处于行业领先地位。从设备数 量来看,铂力特 2021 年底装备 240 台设备,在今年定增后预计未来装备超 500 台大 尺寸/超大尺寸 3D 打印设备,处于行业领先地位。从产品成熟度来看,公司收获国内 外广泛认可,海外方面公司是空中客车公司金属增材制造合格供应商,与空客签署 A350 飞机大型精密件共同研制协议,国内方面铂力特参与 C919 国产大飞机制造过程, 在短时间内打印钛合金翼缘条,向世界证明中国工业级金属 3D 打印已发展至成熟阶 段。综合来看,铂力特当前在国内工业级金属增材制造领域处于绝对领先地位,从上 游的金属粉末、设备零部件,至中游的设备生产、制造、销售,再至下游的相关服务 全产业链纵向布局,为铂力特未来发展再添动力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

文章来源:未来智库

|

你可能喜欢

Kobra S1 Combo:纵维立方正式推出首款Core

R460系列:面向终端生产的金属3D打印设备

BigRep发布ONE.5大幅面FDM 3D打印机,突破

产能提升50%!EOS发布P3 NEXT,一款更高效

推荐课程

神奇的3D打印

SLA3D打印工艺全套培训课程 - 软件篇

3D打印月球灯视频教程 包括完整贴图建模流

【原创发布】Cura软件修改二次开发定制视频